Fecha de creación: 31-May-2020

Productos con potencial de exportación: Cerveza (industrial y/o artesanal)

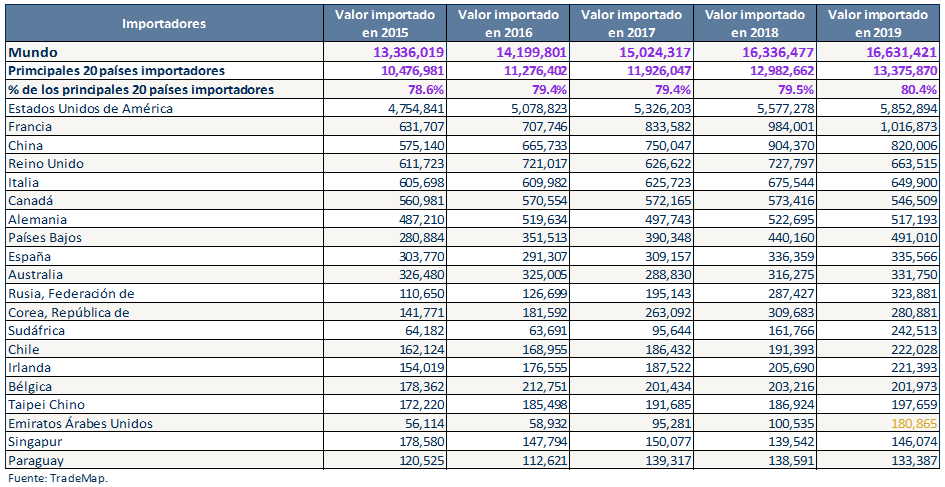

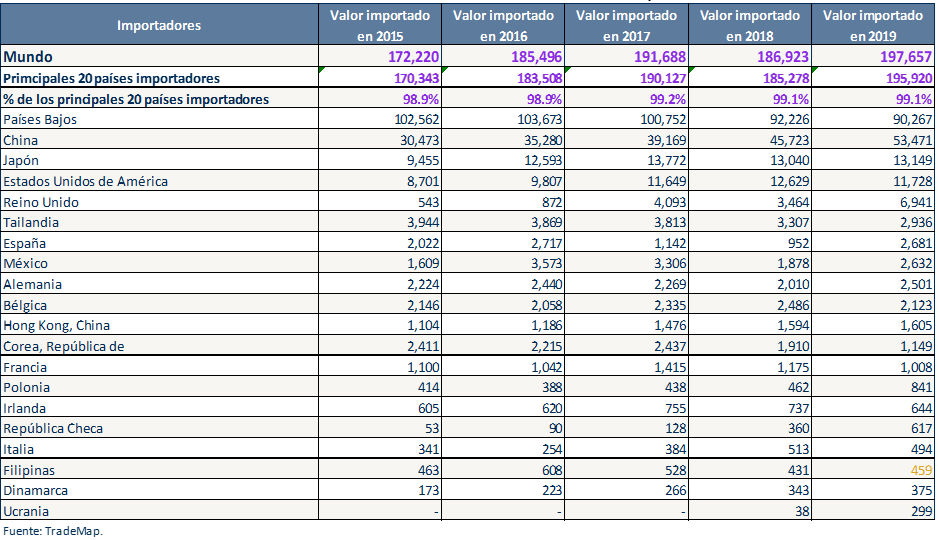

Principales países importadores de producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

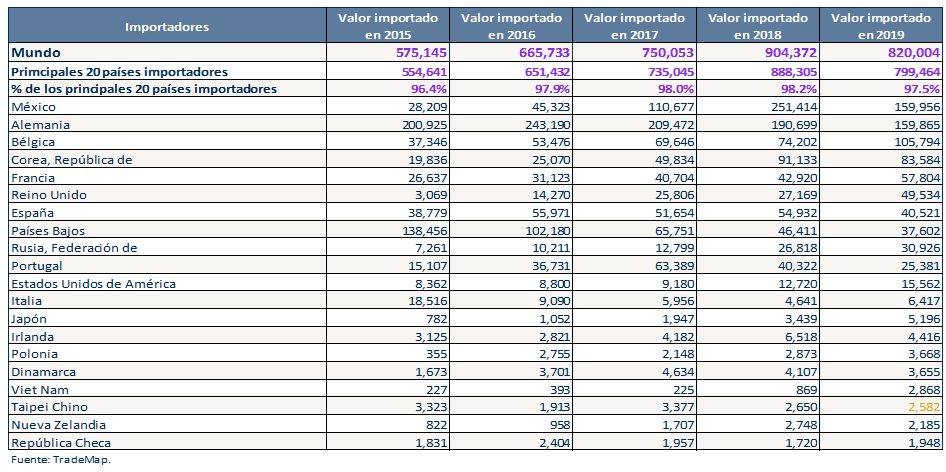

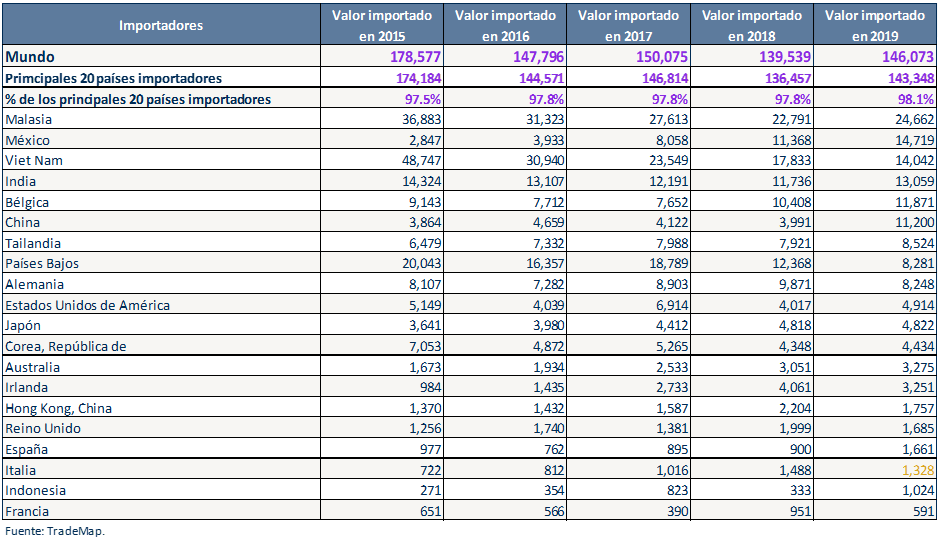

Principales países proveedores de China en el producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

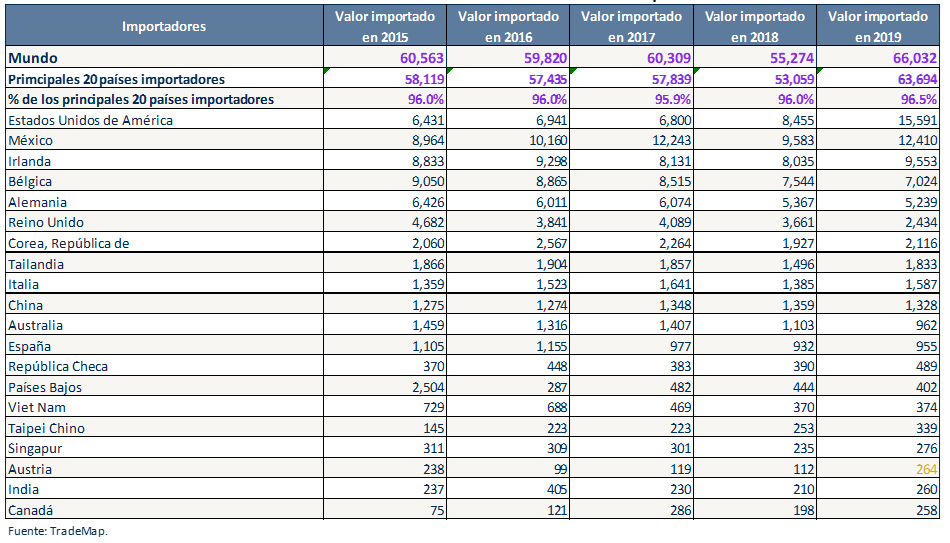

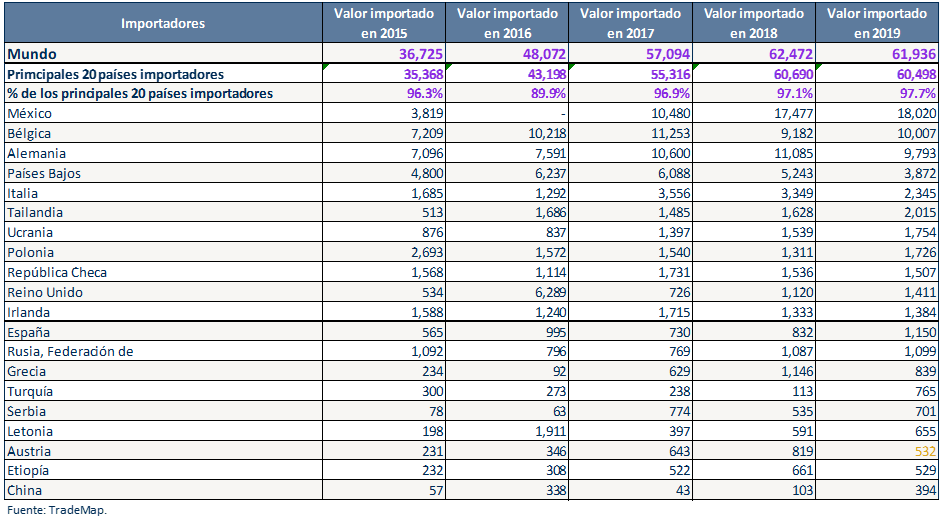

Principales países proveedores de Japón en el producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

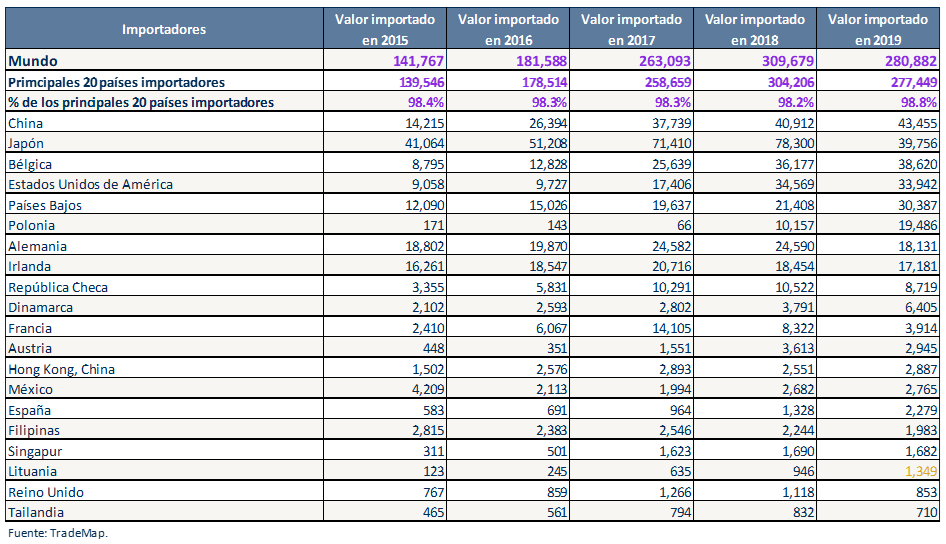

Principales países proveedores de Corea del Sur en el producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

Principales países proveedores de Taiwán en el producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

Principales países proveedores de Singapur en el producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

Principales países proveedores de Israel en el producto: 220300 Cerveza de malta

Años 2015-2019. Valores en miles de US$

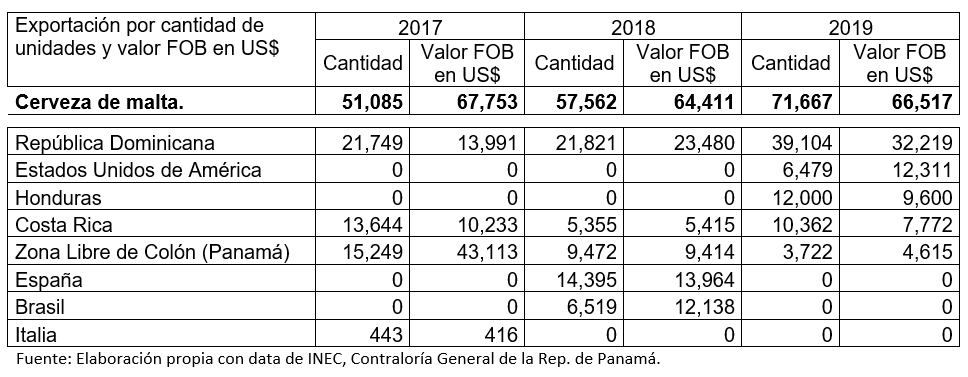

Exportación de cerveza a principales destinos. Años 2017-2019 en unidades y según Valor FOB en US$.

2. Identificación de oportunidades utilizando la plataforma de INTELCOM

De los mercados en análisis de este documento, solo aparecen exportaciones de cerveza a Estados Unidos de América y es a partir del año 2019 donde se registra un valor unitario de 1.90 dólares por unidad. Esto denota claramente que el segmento de venta a Estados Unidos es una cerveza tipo artesanal. En todos los otros destinos, a excepción de Zona Libre de Colón, la relación valor/cantidad da menor a 1 dólar: Rep. Dominicana (0.82 dólares), Honduras (0.80 dólares) y Costa Rica (0.75 dólares).

El 48.4% de las exportaciones de cerveza tiene destino República Dominicana según valor FOB; el 18.5% lo representa el mercado de Estados Unidos, seguido de Honduras con el 14.4% y cierran la lista Costa Rica con el 11.7% y Zona Libre de Colón con 6.9% de las exportaciones de cerveza de malta.

Las empresas que aparecen registradas como exportadoras de cerveza en 2019 y por el % del total exportado, según información de la Autoridad Nacional de Aduanas de Panamá son:

Principales mercados mayormente atractivos para el rubro de la cerveza de malta según las oportunidades identificadas por la plataforma Intelcom:

A rasgos generales puede observarse que Noruega es un mercado ideal para exportar cerveza ya que cumple todos los requisitos que lo identifica como un mercado atractivo para llevar oferta de cerveza de malta.

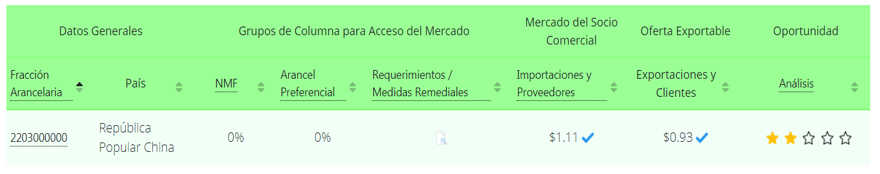

China

En el caso de China, Panamá aún no ha exportado cerveza de malta a China, pero cuenta con un arancel preferencial (0%) y ya exporta cerveza de malta a otro s países como se ha plasmado anteriormente. El IVA para las cervezas es de 17%.

La tasa media de crecimiento anual de las importaciones de cerveza de malta que realiza China del mundo entre 2015-2019 es de 9.3% según la data extraída de Trademap.org

Respecto al consumo, China se convirtió en el mayor mercado de cerveza del mundo, superando a Estados Unidos. Según el informe de Euromonitor International, en 2015, los chinos bebieron casi la doble cantidad de la cerveza que la de Estados Unidos. Por ahora, los siguiente cincos marcas de cerveza son las que ocupan 80% del mercado chino: China Resource Snow Breweries, Beijing Yangjing beer, Tsingtao Brewery, Carlsberg China y Anheuser-Busch InBev.

A su vez, las preferencias por consumo de cerveza también han cambiado en los últimos dos años. Mientras el consumo de cerveza en está crecimiento, la demanda de la cerveza artesanal también tiene cabida y son motivo de análisis. Según un informe de Tmall, la plataforma de internet más grande en China B2C, el precio unitario de la cerveza artesanal ya superó al de cerveza no artesanal a partir del año 2015, lo que da un espacio interesante a analizar para los productores y exportadores de cerveza de malta de Panamá ya que a pesar de que el precio de este producto artesanal se ha incrementado, el consumidor chino valora lo nuevo y la calidad del producto.

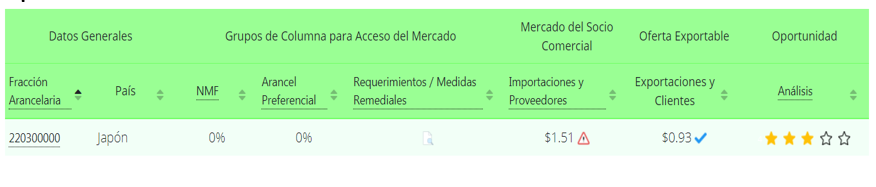

Japón

EL merado de la cerveza artesanal en Japón es bastante amplio, donde han incursionado muchos productores locales quienes busca establecer un sabor autóctono, por lo que un importador que aspire llegar a este mercado debe tener muy en cuenta este factor y cuáles son los sabores y aromas que busca un consumidor japonés para ser un producto aceptado.

En 2018, el Gobierno japonés revisó la ley tributaria de la cerveza por primera vez en 110 años y redujo el contenido de malta requerido al 50 % y permitió nuevos ingredientes como frutas, especias, algas, mariscos y virutas de bonito, por lo cual bebidas que no calificaban como cerveza, ahora sí lo son.

Las cervezas en este mercado destacan por tener fusión de sabores frutales en gran mayoría, así como sabores a especies de peces como el bonito el cual se procesa en forma de virutas para elaborar el producto y generar colores y sabores únicos para este mercado. También destacan como insumos, los mariscos y algas para obtener sabores únicos.

De acuerdo a las oportunidades del producto de cerveza de malta para Japón, cuenta con un precio competitivo a 0% arancel, sin embargo quien apuesta a entrar a este mercado debe estudiar muy bien las tendencias que se han descrito anteriormente para conocer en qué terreno y competencia enfrentan.

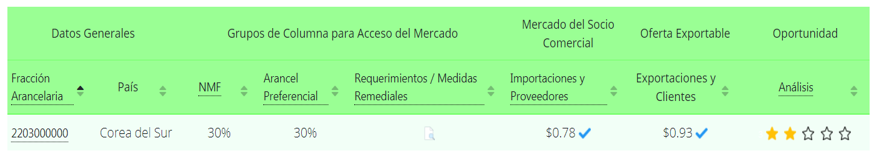

Corea del Sur

Según Korean Joongan Daily Durante los meses de julio y agosto, los coreanos beben aproximadamente el 30 % de toda la cerveza que se consume anualmente en el país. De hecho, en 2018 el 21 % de las importaciones de cerveza se realizaron precisamente durante estos meses.

La categoría ‘lager’ es la más popular importada y exportada desde Corea. Budweiser y Miller son unas de las marcas de cerveza más vendidas del mundo, muy similares a la coreana Cass. Sin embargo, las tendencias de consumo están cambiando y las ‘lager’ se consideran demasiado ‘blandas’, por lo que se utilizan como mezcla con el soju en la bebida conocida como somek (primera silaba de soju y mekchu, cerveza en coreano).

En la actualidad, la categoría ‘ale’ está ganando cada vez más adeptos por ser considerada como una cerveza de mayor consistencia, sabor y calidad. De acuerdo con datos de la Asociación de Productores de Cerveza Artesana de Corea, el mercado coreano de la cerveza artesana alcanzó los 53,7 millones de euros. A pesar de que este importe supone tan solo el 1,3 % del mercado total, esta industria ha experimentado un crecimiento medio anual del 40 % en los últimos tres años.

De hecho, los analistas del mercado estiman que el mercado de la cerveza artesana en Corea del Sur crecerá hasta los 150,000 millones de wons (122.8 millones de dólares) en 2023. En lo que respecta al número de pequeños productores de cerveza, ha pasada de 54 en 2014 a 109 en 2018, con expectativas de que a cierre de 2019 esta cifra supere los 120.

Sin duda alguna, los cambios de estilo de vida están teniendo una influencia clave en el sector. En Corea existe una consolidada tradición de cenas con compañeros de trabajos y jefes en los que el alcohol es uno de los componentes. Sin embargo, las nuevas generaciones están dejando de lado esta tradición parcialmente en busca de un mejor equilibrio entre la vida laboral y familiar: de acudir a este tipo de reuniones prefieren una cerveza de mayor calidad y beber menos a optar por la opción más barata y beber hasta altas horas de la noche.

El mercado de la cerveza artesana se postula como una de las industrias más interesantes en los próximos años debido a las nuevas tendencias de consumo y a la búsqueda por parte de los consumidores de cervezas premium.

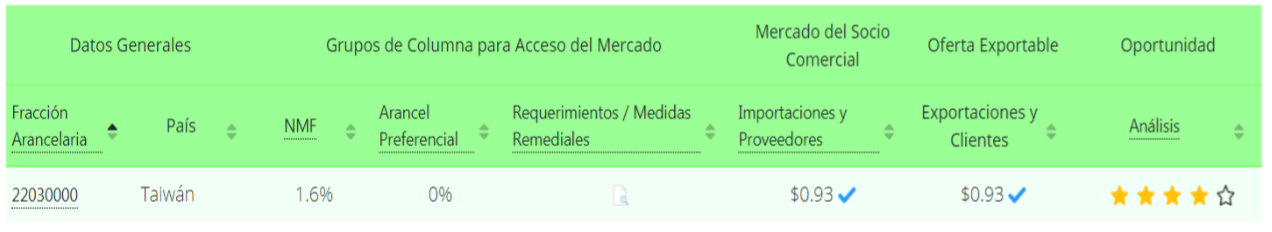

Taiwán

Taiwán es un mercado interesante, por su apertura cultural al mundo occidental, entre su población joven, quienes representarían un segmento clave para promocionar la cerveza artesanal en este mercado.

De acuerdo al análisis de oportunidades, la Cerveza de malta, cuenta con 0% de aranceles, y tiene un precio competitivo que se iguala a lo que paga un importador, además de una demanda creciente en su mercado de este tipo de producto.

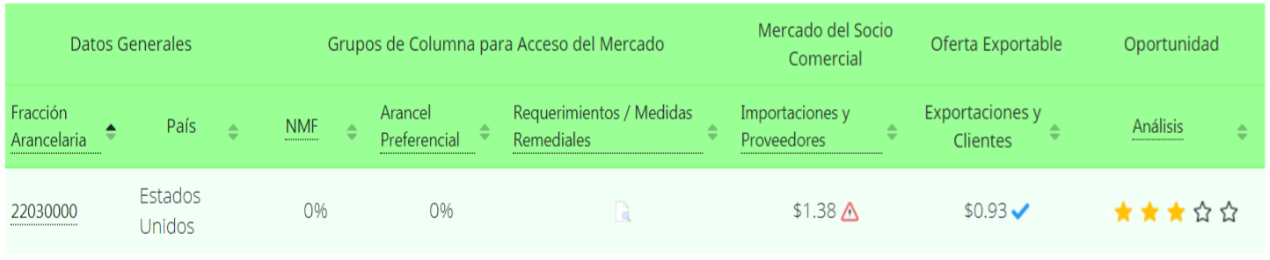

Estados Unidos

Estados Unidos es un mercado muy atractivo y de hecho como se observó en las exportaciones del país, en 2019 se incursionó este producto por primera vez a este mercado registrando una muy buena relación valor/cantidad. Se cuenta con un precio competitivo para llegar a este mercado donde está libre de aranceles para la cerveza de origen Panamá.

Según data de ICEX España, Estados Unidos constituye el segundo mayor mercado de cerveza del mundo, sólo superado por China en los últimos años. En 2017 el sector facturó en el país norteamericano casi 104.000 millones de dólares, un 1% más que el año anterior.

Tanto las importaciones como las exportaciones de cerveza han crecido durante los últimos 5 años. Del total de 24,029 millones de litros de cerveza consumidos en 2017, unos 4,021 fueron importados. Esto se traduce en que las importaciones representan un 16,7% del total de la cerveza consumida en EE.UU.

Respecto al consumo per cápita, Estados Unidos está en el top 20 del mundo, con 77,2 litros de cerveza por persona al año y, además, la cerveza fue la bebida alcohólica más consumida en 2017 (42%) por delante del vino (34%) y otros destilados (24%).

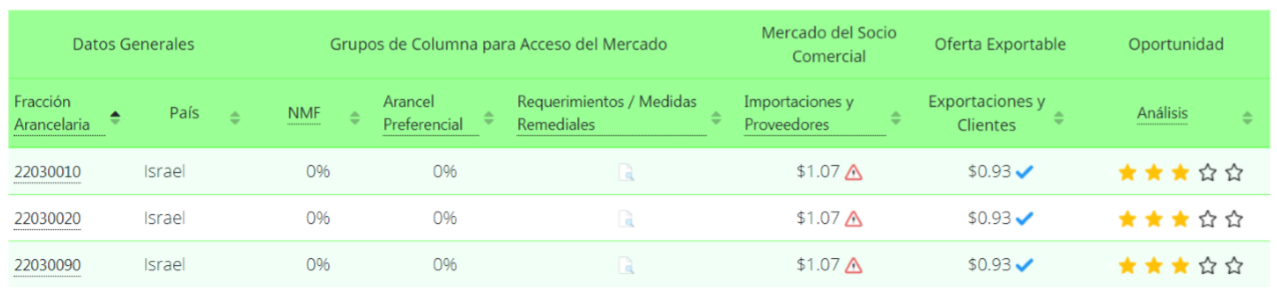

Israel

La cerveza en Israel está exenta de arancel de importación. SU consumo ha aumentado paulatinamente por el crecimiento de la llegada de inmigrantes extranjeros, los cuales han incrementado el nivel de consumo.

De toda la cerveza que se vende en Israel, alrededor del 35% se vende en bares y restaurantes, mientras que el 65% restante se comercializa a través de supermercados.

En general, las empresas extranjeras que comercializan su cerveza en Israel han firmado acuerdos con importadores y distribuidores locales que actúa bajo comisión por ventas. Un factor importante es que el representante o agente local tenga una buena capacidad de almacenamiento y distribución. Al ser Israel un mercado de cierto nivel económico, pero de tamaño reducido, es aconsejable llegar a acuerdos de exclusividad con un distribuidor local.

Panamá cuenta con precios competitivos de este producto para llegar al mercado de Israel. Lo clave es poder definir y saber negociar el aspecto de la distribución y sus canales involucrados.

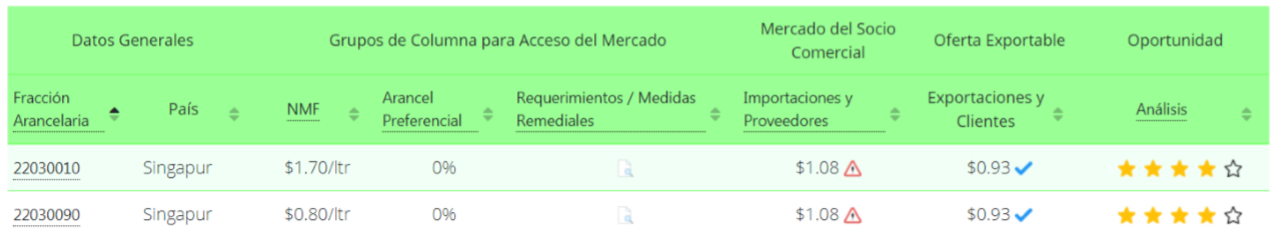

Singapur

Bajo el TLC, Singapur no cobra arancel a productos de Panamá. El precio de referencia identificado en la oportunidad de negocio por la plataforma Intelcom destaca que hay un precio competitivo, así como una tendencia creciente de consumo del producto en el mercado interno de Singapur.

Según ICEX España, la cerveza es la bebida alcohólica más común para los singapurenses, y es servida tanto en restaurantes y bares, como comercializada en supermercados, hipermercados y tiendas de conveniencia. En 2017, las ventas de cerveza aumentaron un 2% (en volumen) hasta superar los 130 millones de litros, mientras que medidas en valor el aumento fue del 3%. El precio medio unitario aumentó asimismo un 2% de 2016 a 2017.

La cerveza artesanal, por otra parte, continúa ganando popularidad en Singapur. La producción local se reparte en pequeñas fábricas o breweries, que normalmente y debido a la pequeña cantidad producida, no alcanzan los canales de distribución masiva. De este modo, muchas de estas pequeñas fábricas se integran en establecimientos de restauración, conocidos como brewpubs, que sirven in situ la cerveza que producen (como LeVeL 33 o The 1925 Brewing Co), o la ofertan ellos mismos además de servirla in situ (como RedDot, que comercializa sus cervezas online y a través del Marketplace online RedMart). El número de micro cervecerías autorizadas ha alcanzado las 21 el pasado año 2017.

El consumo anual per cápita se ha estabilizado en los 20,9 litros, y se espera que se mantenga estable en los próximos años. La elección entre cerveza estándar, premium o económica depende fundamentalmente del nivel de ingresos del consumidor y de la imagen de la marca. Por lo general, los consumidores de renta media y media-alta se decantan cada vez más por cervezas premium o artesanales.

Los extranjeros residentes (temporales y expatriados), así como el sector turístico, representan también un segmento importante de consumidores en este nicho. El posicionamiento de la cerveza artesanal se sitúa en un escalón ligeramente superior a la cerveza premium, y está destinada a aquellos consumidores que están dispuestos a pagar un sobreprecio por productos de mayor calidad.

No obstante lo anterior, dentro del rango de precios en que se mueve la cerveza artesana, se observan grandes diferencias, partiendo desde los 4,5 SGD hasta los más de 15 SGD por una botella de 330 ml en el canal off-trade. Destaca notablemente la presencia de cervezas artesanales de origen belga, americano e inglés.